はいどうも。

今回は、無事に目標として挙げていた2020年中の貯金50万円が達成できたので、その具体的な方法を記事にする。

<2022/2月追記>

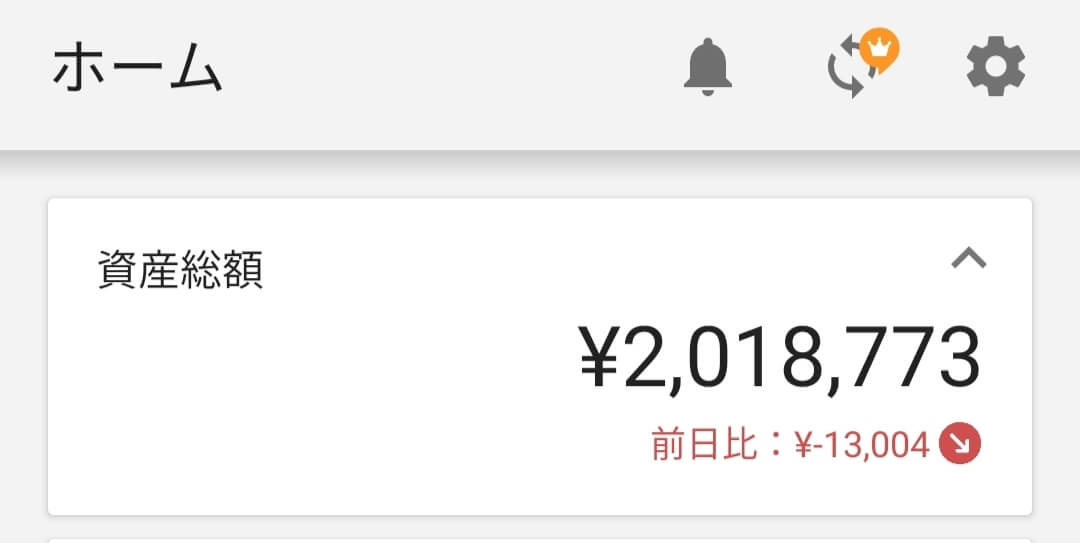

こちらの記事を書いたタイミングでは50万円だった貯金が、この記事の方法を粛々と試すことで200万円まで上げられた。

改めてこの記事の方法は間違っていないと言える。

<追記終わり>

貯金を本気で始めてみたいと思った人が、この記事を見て何か少しでもヒントになれば嬉しい。

ちなみに少しネタバレにはなるが、とあるツールアプリと、すでに世の中の多くの人が実践するシステムを1つずつ使うことであっという間に貯めることができた。

詳細は下記にて書いていくが、マネーフォワードと楽天経済圏。この2つがキーワードだったよ。

当ブログではこのように、「お金に余裕を持つ」をテーマに収入を上げる方法、支出を下げる方法を記事にまとめています。

貯金をしながら、お金を増やしていく方法についても記載していくので、ぜひ一読ください。

こちらもCHECK

半年前に、資金繰りが厳しくてヒイヒイ言っていた自分に向けて、コツさえ掴めればそんなに難しいことじゃないぞ!と言ってあげたい。

急に貯金50万円を目指そうと思ったきっかけ

そもそもどうして50万年貯金を目指そうと思ったのかというと、一言で言うと資産運用を始めてみたかったからに尽きる。

最近書籍も出したYouTubeチャンネルの「両学長 リベラルアーツ大学」というチャンネルが面白くてずっと見ていたんだけど、このチャンネルでお金を増やす手法の一つとしておすすめされている【米国ETFへのつみたてNISA】がとっても魅力的に思えたからだ。

ただ資産運用と言っても立派な投資の一つだし、当然元本割れ(投資金が始めた時より少なくなってしまうこと)のリスクもある。

なので、資産運用は余剰資金で始めることを口酸っぱく説かれている。

では余剰資金とはいくらを指すかというと、生活防衛資金を超える、余剰部分の資金になる。

最後に、リベラルアーツチャンネルによると生活防衛資金は、半年分の生活費が目安とのこと。

なので僕の場合は急に職を失ったとして、失業保険をもらいながら生活を一時的に食いつなぐとした場合、50万円ほどあれば半年間無事に暮らせると踏んだ。

説明が長くなってしまったが、こういう経緯から50万円を貯めてみようということになった。

そして、自分で逃げられないように、年始に友人と表明しあっている「今年の目標」にも項目として追加した。

これで逃げられなくなったので貯めざるを得ない。

しかし、貯金なんかしたことがない僕は貯金のやり方なんて全くわからなかったし、きちんと計画から絵を描くことにした。

50万円の貯金を手に入れるための具体的な手順

とりあえず、いつだって目標の達成に必要なのは、

「目標の明確化、細分化、あとは定期的に進捗の振り返り」だと色々な教えに書かれていたので、それに沿うことにした。

ただ、「早起きはした方がいい。」と同じくらい頭でわかっていることだけど実践が難しいジャンルの事柄だったので、きちんと具体的な便利ツールも利用した。

具体的な手法【1】現状の把握

まずは現状の把握。

毎月の収支を正確に測っていなかったが、なんとなく毎月少しずつの赤字。それをボーナスで相殺するような形で生活していた。

一番ひどいタイミングだと1週間くらいクレカが止まり、給料日当日にクレカが復活する…なんてタイミングもあった。

我ながらあれはもう二度ど味わいたくない。

まず、この毎月のマイナスをゼロに変えるところから作業を始める必要がありそうだった。

ちなみに、今年の目標とか言いながら行動開始したのは2月から。早速腰が重かったのはできればバレたくない。

で、一番問題だったのは「何が原因で毎月マイナスになっていたか」を自分で把握できていなかったこと。

そこで、マネーフォワードMEを導入した。

マネーフォワードMEとは簡単に言うと家計簿アプリで、自分の銀行口座やクレカ利用額がすべて一覧管理できるアプリ。

こんな感じの画面。

僕の場合は口座が意味もなく複数に分かれてしまっていることで、管理が煩雑にもなっていたから、とても分かりやすくなった。

(これから口座の統合処理を進めて行く予定)

マネーフォワード:サービスURLはこちら

キャッシュカードとクレジットカードとアプリを紐付けることで、収集支出のジャンルを把握することが可能となる。

(設定すれば過去分の情報も全て反映されるので、すぐに使えるようになる。)

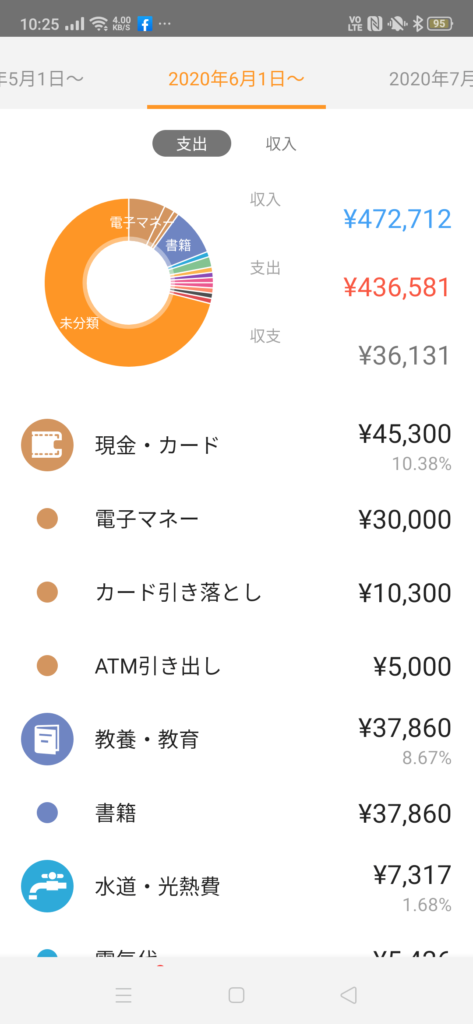

ちなみに実際の僕の画面が下記だけど、上記にあげた複数銀行口座でお金を行き来したら、収入と支出の箇所にタブルカウントが発生してしまっている状態。

残念ながら、本当はこんなに収入も支出もない…

これもダブルカウントされないように設定とかで変えられないか調べる予定。

ともあれ、これで毎月の支出の内容を細かく見ていった。

▼とある月の集計結果

・電気ガス水道 10,000円

・通信費 8,000円

・家賃 91,000円

・ヒゲ脱毛 3,300円

・オンラインサロン 3,000円

…

その中で発見した。

クレジットカード引き落とし額 170,000円

という驚きの項目を…。

月にもよるけど、14-17万円くらいのクレカ利用額が計上されていた。

これを毎月気がついていなかった自分にもびっくりだけど、このようにマネーフォワードを使うと、特に手を動かすことなく簡単に振り返ることができるので本当にすごい。

そしてクレカの明細を確認したところ…

食費 4万円

飲み会 11万円

kindle漫画 1万円

この辺が完全に足を引っ張っていたことが分かった。

飲み会11万円て、致命傷は完全なここじゃん…

ということで、腫瘍は見つかった。

あとはここを対策していくだけだった。

②目標の細分化

現状は把握できた。

そうしたら次に目標の細分化。

50万円を1年間で貯めるには、毎月の42,000円を貯めればいいと言うことになる。

そして、僕の場合には飲み会代に平均11万円かかっていることが事前に分かっていた。

この11万円を6万円くらいにすれば解決しそう。

飲み会代の計算式は、「飲み会単価×飲み会頻度」。

単価を下げるのは徐々にやらないと、急に金ケチになった人に変貌したように写るため、まずは飲み会頻度を下げるように動いた。

飲み会誘われるたびに、今日は彼女と会うので不参加で!と連発することで、無事に飲み会頻度はかなり下げられた。

※コロナの影響で元々いつもよりは飲み会の誘いが減っていた。

※飲み会の内容がオンライン飲みになることでかなり飲み会単価が下がっていた。

※彼女彼女と断りまくったせいで一部から、久しぶりの彼女に浮かれまくる憐れな奴としっかり認定された。

などの他の要因もあるんだけど(正直コロナ影響が大きいんだけど)、結果的に飲み会代は月に2万円を切る形になり、細分化した目標「月に42,000円貯める」を大きく達成してしまった。

最終的にはこの飲み会代が減らせたことにより貯金ができたんだけど、実はそれだけではない微調整で、さらに貯金の効率を上げて上げていく動きもしていた。

③定期的に振り返る

毎月月初に、前月の数値を振り返るタイミングを作って各ジャンルの支出がどう変化したかを比較していった。

最初はオフライン飲み会がオンラインになっただけで、飲み会の頻度は逆に増えてしまっていた(週に4回くらい)ので、飲み会代は5万円くらい行ってしまっていた。

オンライン飲み会が急激に増えたあたりで、地方の友達などの物理的距離のある友達と久しぶりに連絡を取るきっかけになることで、逆に飲み会増えてしまう、あるあるだと思う。

でも徐々にオンライン飲み会の参加頻度を減らして、毎月の収支を良化させていった。

僕の場合はコロナ影響で飲み会代がかなり減っていたおかげで、振り返ると毎月どんどんお金が溜まっていくのがとても見ていて面白かった。

そして、途中から導入することでさらに貯金効率を上げてくれたのは生活周りのサービスを楽天サービスで固める、いわゆる楽天経済圏を取り入れたことだった。

各種楽天サービスに申し込むことで、初回特典として楽天ポイントがたくさん振り込まれて、それでコンビニ代などがかなり浮いた。

ざっくりだが、5,000円分くらいの楽天ポイントが手に入ったので、楽天Payを利用することでコンビニなどで1ポイント1円で利用できる。

つまりは、5,000円分のコンビニ代金がまるまる浮いたことになる。

ちなみにまだ反映されていないポイントが2,000円くらいあるので、合計は7,000円分くらいになる。すごい。

申し込んだサービス一覧は、

- 楽天市場

- 楽天銀行

- 楽天カード

- 楽天でんき

- 楽天証券

そして今まで完全にAmazon派だったんだけど、これを機に楽天市場で生活品を購入することにした。

まだあんまりポイント還元キャンペーンなどを全て把握はできていないんだけど、それをしなくても自分の楽天ポイントの循環で支出が確かに減っていることが分かって、これも推移の比較が結構楽しい。

楽天経済圏は本当に取り入れてよかったシステム。

これはまた別に記事にしていく予定。

少し話がそれたが、この定期的な振り返りに際して、毎月推移がグラフできれいに表示されるのは本当にモチベーションになるので、マネーフォワードは本当に良いアプリだと思う。

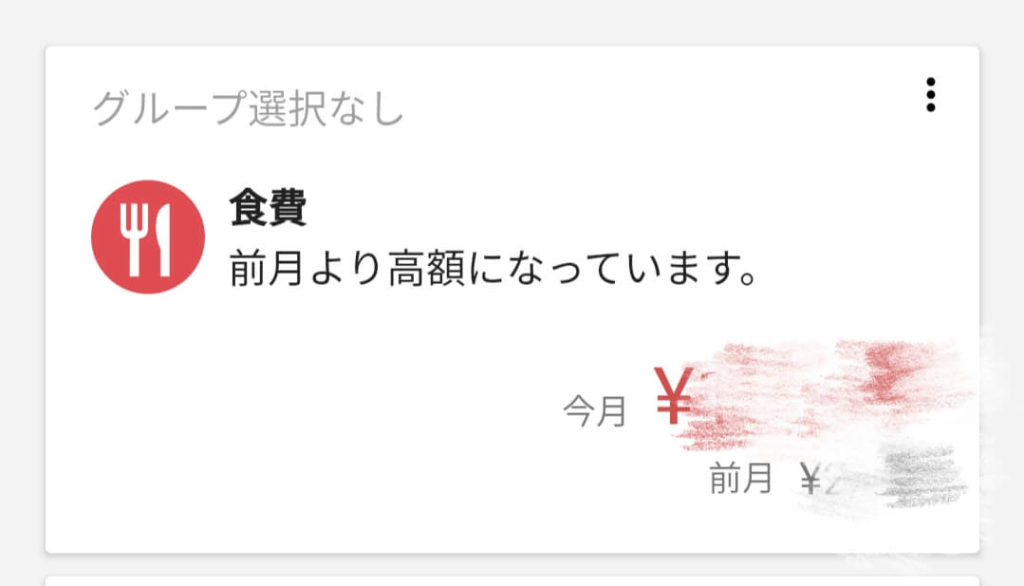

先月と比較して、特定の項目の支出が増えすぎていることなど、アラートしてくれる機能もある。

貯めた50万円で何をするか?

想定よりも早く貯めることができた50万円だったが、当初の目的通り資産運用を始める予定。

上記でも楽天経済圏について少し触れたが、楽天証券で米国ETFでの資産運用を行っていく。

厳密に利回り4%でいつまでにいくら貯める…などの長期的な展望はないんだけど、

いろいろな記事や書籍を見て、どう考えてもつみたてNISAは限度額までは投資していったほうが良いので、いいかげん30歳にもなったのでこのあたりの金融知識もつけていきたい。

ちゃんとした資産運用自体は初めてなんだけど、厳密には2019年にロボアドバイザーをやっていったことがある。

今考えていたら手数料が高すぎて辞めた事自体には後悔はないんだけど、毎月一定額をロボアドに投下していっていた頃は、その金額が積み上がっていくのが楽しみで、気づいたら尾のときも数十万があっという間に溜まった記憶がある。

引っ越しで大きいお金を使う必要が出て、投資口座からお金を引き払ってしまった過去があるので、この経験からも安定的に資産運用をするためにも生活防衛資金は必要だな…と実感している。

また資産運用については別途記事にしていく予定なので、また見ていってほしい。

貯金50万円を楽に貯める、具体的な方法まとめ

- 現状把握

- 目標細分化

- 定期的な振り返り

→いずれにしてもマネーフォワードがかなり使える。

そして、楽天経済圏を利用することで、毎月の実質消費額を下げる。

(同じものを買っていても楽天ポイント還元で実質の支出が減る仕組み。)

とまぁ、蓋を開けてみてればマネーフォワードと楽天経済圏のおかげであっという間に50万円を貯めることができた。

この調子で引き続き生活をすることで、この50万円以降の余剰資金を資産運用に回していくことで、資産運用をしていない同世代に比べて総資産を増やしていく…という予定。

もちろん資産運用は自由だけど、兎にも角にも人生で初めての貯金、そして50万円のまとまったお金を半年くらいで手に入れることができたのは、この先の貯金人生についてもとても自信がついた。

貯金習慣のない人でも安心してこの記事の通りに進めるだけで50万円は貯められる。

僕ができて他の人ができない道理もない。

更にタイミング的にいま日本は10万円の給付金が配られたりと、平常時よりも貯金を始めやすいタイミングとなっている。

さっそくこの10万円がどういった支出に使われたのか、支出をマネーフォワードで測るところから始めてほしい。

マネーフォワード:サービスURLはこちら